IL RISIKOROMA Andrea Orcel esce allo scoperto e intavola una trattativa in esclusiva con il Tesoro sul Montepaschi. Dopo che da una decina di giorni aveva avviato un tavolo...

OFFERTA SPECIALE

OFFERTA SPECIALE

OFFERTA SPECIALE

Tutto il sito - Mese

6,99€ 1 € al mese x 12 mesi

Poi solo 4,99€ invece di 6,99€/mese

oppure

1€ al mese per 3 mesi

Tutto il sito - Anno

79,99€ 9,99 € per 1 anno

Poi solo 49,99€ invece di 79,99€/anno

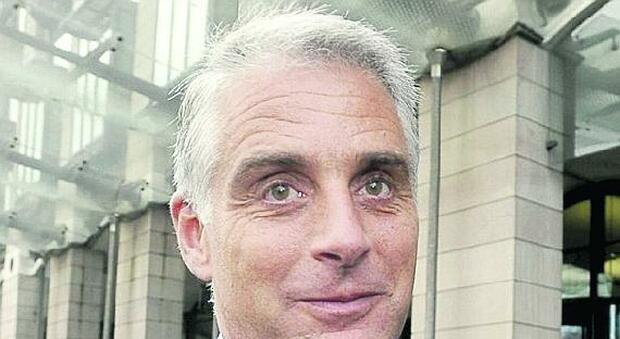

ROMA Andrea Orcel esce allo scoperto e intavola una trattativa in esclusiva con il Tesoro sul Montepaschi. Dopo che da una decina di giorni aveva avviato un tavolo negoziale stabile con via XX Settembre, azionista di maggioranza di Mps (64%), ieri nel cda che ha approvato la semestrale, Orcel ha portato la proposta concordata con il Mef contenente «i presupposti per una potenziale operazione avente ad oggetto le attività commerciali di Mps, attraverso la definizione di un perimetro selezionato e di adeguate misure di mitigazione del rischio. A tal fine, avvieranno interlocuzioni in esclusiva per verificare la fattibilità dell'operazione». Nel cda di Gae Aulenti il presidente Piercarlo Padoan «ha ritenuto di astenersi». Era ministro dell'Economia nel 2017 quando fu concordata con Bce e Ue la ricapitalizzazione da 5,4 miliardi. Ai primi di maggio Orcel ammetteva operazioni straordinarie «non fini a se stesse». E infatti, «una potenziale operazione» con Mps «permetterebbe a Unicredit di accelerare i piani di crescita organica e agevolare il raggiungimento di ritorni sostenibili superiori al costo del capitale», spiega in una nota il gruppo milanese.

CONTENZIOSI E NPL

Il negoziato sul perimetro è subordinato a cinque condizioni: 1) che eventuali aumenti di capitale saranno a carico dello Stato non di Gae Aulenti; 2) un accrescimento significativo dell'utile per azione; 3) l'esclusione di contenziosi straordinari non attinenti all'attività di ordinaria gestione bancaria e di tutti i relativi rischi legali, attuali o potenziali (6,2 miliardi); 4) l'esclusione dei crediti deteriorati (circa 4 miliardi) e l'adeguata copertura (oggi al 47%) di eventuali ulteriori rischi; 5) infine l'accordo sulla gestione del personale. «Durante il periodo di due diligence eseguiremo analisi dettagliate e verificheremo se saremo in grado di definire una transazione che possa soddisfare i parametri concordati. Allora, e solo allora, avremo gli elementi per decidere se procedere» ha detto Orcel. La base negoziale è di fatto uno spezzatino: della rete commerciale non vuole 10-20 filiali del Nordest, Siena e buona parte del sud che andrebbe a Mcc.

Con Mps Unicredit si avvicinerebbe alla quota di mercato di Intesa Sp salendo al 17% contro il 19%. Mps potrebbe contribuire con 3,9 milioni di clienti, 87 miliardi di depositi. «La decisione solo dopo un'attenta analisi» ha precisato Orcel, «troppo presto per dire se lo Stato rimarrà azionista». Il dado è tratto ma la strada è lunga anche perchè dal perimetro Orcel esclude Siena con i suoi 6-7 mila dipendenti.

Rosario Dimito

© RIPRODUZIONE RISERVATA

Leggi l'articolo completo su

Il Gazzettino